Η παγκόσμια ανάπτυξη το 2025 θα επεκταθεί με μέτριο ρυθμό 2,5%, καθώς η υποτονική ανάκαμψη από την πανδημία συνεχίζεται, σύμφωνα με τις προβλέψεις μας.

Η παγκόσμια ανάπτυξη το 2025 θα επεκταθεί με μέτριο ρυθμό 2,5%, καθώς συνεχίζεται η υποτονική ανάκαμψη από την πανδημία.

Αυτή η πρόβλεψη ευθύνεται για την προσδοκία υψηλότερων φόρων εισαγωγής στην αγορά των ΗΠΑ, ιδιαίτερα για αγαθά που ρέουν μέσω των κινεζικών αλυσίδων εφοδιασμού.

Οι ανεπτυγμένες οικονομίες πιθανότατα θα παρουσιάσουν ανάπτυξη μεταξύ 1,25% και 1,75%, σε σύγκριση με ένα ποσοστό 3,5% έως 4% στις αναδυόμενες οικονομίες.

Οι κύριοι μοχλοί της παγκόσμιας οικονομικής δραστηριότητας θα είναι οι αναδυόμενες αγορές, οι οποίες θα δουν σταθερή αλλά συγκρατημένη ανάπτυξη των εξαγωγών εμπορευμάτων. Η Ινδία θα συνεχίσει να επιδεικνύει δύναμη, όπως και οι Ηνωμένες Πολιτείες, οι οποίες θα ενισχύσουν την παγκόσμια ανάπτυξη.

Ωστόσο, οι αναδυόμενες οικονομίες αντιμετωπίζουν κινδύνους. Όχι μόνο εξαρτώνται από τη ζήτηση της Κίνας για εμπορεύματα για τη δική τους ανάπτυξη, αλλά θα αισθανθούν επίσης τον αντίκτυπο της πτώσης της κινεζικής ζήτησης για ένα ευρύτερο φάσμα εισαγωγών, εάν ξεσπάσει ένας ευρύτερος εμπορικός πόλεμος.

Και η ευρωζώνη αντιμετωπίζει προκλήσεις καθώς συνεχίζει να προσαρμόζεται στο υψηλότερο ενεργειακό κόστος που προκαλείται από την απομάκρυνση του κινδύνου από τις ρωσικές εξαγωγές πετρελαίου και φυσικού αερίου. Επιπλέον, η Ευρώπη αντιμετωπίζει τη βιομηχανική πλεονάζουσα παραγωγική ικανότητα, την προοπτική υψηλότερων δασμών από τις ΗΠΑ και το κυματιστικό αποτέλεσμα της επιβράδυνσης της κινεζικής οικονομίας που απομόχλευση από χρόνια ανάπτυξης που τροφοδοτείται από το χρέος.

Ωστόσο, η μεγαλύτερη εικόνα για την παγκόσμια οικονομία εξακολουθεί να είναι η σταθερή, αν και μη θεαματική, ανάπτυξη, που οδηγείται από την επανεξισορρόπηση των αγορών εργασίας, τη χαλάρωση του πληθωρισμού και τα χαμηλότερα επιτόκια.

Διαβάστε τις προοπτικές της RSM για το Ηνωμένο Βασίλειο, Αυστραλία, Καναδάς και το Ηνωμένες Πολιτείες.

Ο παγκόσμιος πληθωρισμός θα πρέπει να υποχωρήσει προς ένα πιο βιώσιμο 4%, το οποίο είναι κρίσιμο καθώς τα αυξημένα επίπεδα χρέους γίνονται μεγαλύτερη ανησυχία και καθώς τα επιτόκια επανέρχονται σε υψηλότερα επίπεδα.

Οι αναδυόμενες οικονομίες με αυξημένα επίπεδα χρέους πρέπει να υιοθετήσουν πιο βιώσιμες δημοσιονομικές οδούς, συμπεριλαμβανομένης της ανασυγκρότησης δημοσιονομικών αποθεμάτων ασφαλείας και συναλλαγματικών αποθεμάτων, για να αντιμετωπίσουν την επερχόμενη καταιγίδα που σχετίζεται με την αύξηση των δασμών.

Λόγω αυτών των εμπορικών εντάσεων, οι τιμές των εισαγωγών θα αυξηθούν, γεγονός που θα διατηρήσει ανοδική πίεση στον πληθωρισμό, δημιουργώντας περαιτέρω χρηματοοικονομική πίεση.

Ωστόσο, η απομόχλευση της Κίνας και η χλιαρή ανάπτυξη στην ευρωζώνη – την οποία προβλέπουμε λίγο πάνω από το 0,5% καθώς η Γερμανία αντιμετωπίζει την πλεονάζουσα παραγωγική ικανότητα, ιδιαίτερα στα αυτοκίνητα – θα παίξουν σημαντικό ρόλο στην παγκόσμια οικονομία τα επόμενα δύο χρόνια.

Μέσα σε αυτές τις τάσεις, το αμερικανικό δολάριο είναι πιθανό να εκτιναχθεί σε αξία σε επίπεδα που δεν είχαν παρατηρηθεί εδώ και ένα τέταρτο του αιώνα. Από τα τέλη Νοεμβρίου, το δολάριο είχε αυξηθεί κατά περίπου 7,5% σε πραγματική σταθμισμένη εμπορική βάση κατά το περασμένο έτος.

Ένα ισχυρότερο δολάριο εν μέσω αυξανόμενων δασμών θα δημιουργήσει τις προϋποθέσεις για μια αναζωπύρωση του πληθωρισμού σε πολλές αναδυόμενες αγορές που εισάγουν πετρέλαιο και διακανονίζουν τις συναλλαγές τους σε ακριβότερα δολάρια.

Προοπτικές πληθωρισμού: Επιβράδυνση προς 4%

Ο παγκόσμιος πληθωρισμός, ο οποίος εκτινάχθηκε καθώς οι οικονομίες βγήκαν από την πανδημία, συνεχίζει να μειώνεται.

Μετά την παγκόσμια κορύφωση του πληθωρισμού 9,4% το τρίτο τρίμηνο του 2022, αναμένουμε ότι ο πληθωρισμός θα υποχωρήσει στο 4% το 2025.

Η συγχρονισμένη αυστηροποίηση της νομισματικής πολιτικής τα τελευταία χρόνια, που βοήθησε στη σταθεροποίηση των τιμών, αρχίζει να χαλαρώνει.

Οι εκτεταμένες διαταραχές της προσφοράς που ήταν η κύρια αιτία των κραδασμών των τιμών της εποχής της πανδημίας έχουν εκτονωθεί λόγω της συνδυασμένης επίδρασης της αυστηρότερης νομισματικής πολιτικής που έβαλε περιορισμούς στην ανάπτυξη και βελτίωσε τη ζήτηση εργασίας, γεγονός που επέτρεψε τον πληθωρισμό να υποχωρήσει χωρίς να προκαλέσει σημαντική ύφεση.

Ωστόσο, υπάρχουν κίνδυνοι για τις προοπτικές για τον πληθωρισμό.

- Προστασία των εγχώριων προϊόντων: Πρώτον, η εμπορική πολιτική στις ΗΠΑ θα κινηθεί προς τον προστατευτισμό. Τουλάχιστον, οι τιμές των κινεζικών εισαγωγών στις ΗΠΑ θα αυξηθούν σημαντικά. Είναι πιθανό ότι οι εμπορικές σχέσεις μεταξύ ΗΠΑ και Ευρώπης, και ΗΠΑ και Μεξικού, θα ασκήσουν επίσης ανοδική πίεση στον παγκόσμιο πληθωρισμό.

- Ισχυρότερο δολάριο: Δεύτερον, ένα ισχυρότερο δολάριο για τις οικονομίες που εισάγουν πετρέλαιο θα ωθήσει τον πληθωρισμό. Η αβεβαιότητα γύρω από τη ζήτηση από την Κίνα, η βραδύτερη ανάπτυξη στην Ινδία και ο αντίκτυπος του αυξανόμενου δολαρίου στην πραγματική πραγματική τιμή του πετρελαίου για πολλές αναδυόμενες οικονομίες σχεδόν σίγουρα θα διαμορφώσουν την αφήγηση για τον πληθωρισμό το 2025.

Η Κίνα πλημμυρίζει την παγκόσμια οικονομία με υπερβολική εγχώρια παραγωγή και εξάγει αποπληθωρισμό στους εμπορικούς της εταίρους. Η Κίνα προσπαθεί ουσιαστικά να αναγκάσει τους εμπορικούς της εταίρους να αποδεχθούν ένα μειωμένο παγκόσμιο μερίδιο της μεταποίησης και πιστεύουμε ότι αυτό θα παίξει σημαντικό ρόλο στην τόνωση του εμπορικού προστατευτισμού. Το αποτέλεσμα θα μπορούσε να είναι υψηλότερος παγκόσμιος πληθωρισμός.

Κεντρικές τράπεζες: Παγκόσμια νομισματική χαλάρωση

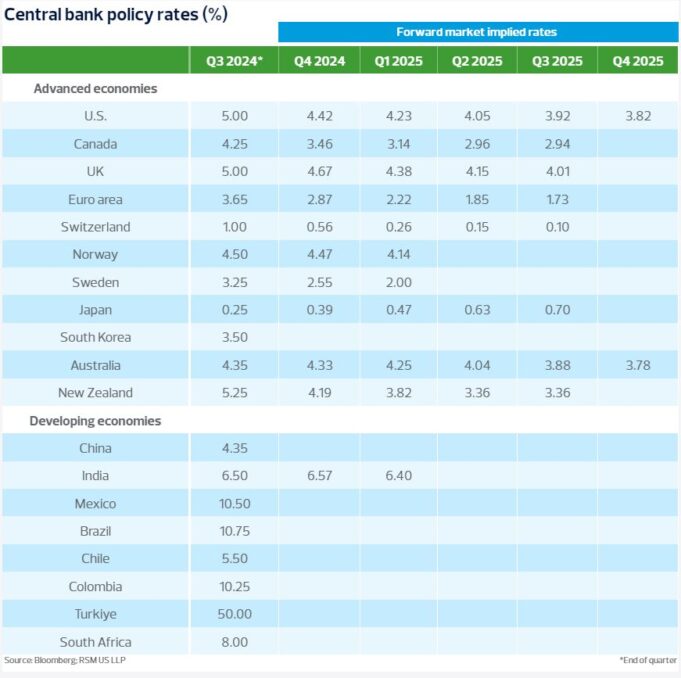

Οι μεγάλες κεντρικές τράπεζες θα συνεχίσουν να χαλαρώνουν τις περιοριστικές πολιτικές καθώς η αύξηση του πληθωρισμού επιβραδύνεται σε διαχειρίσιμα επίπεδα. Σχεδόν το 75% όλων των κεντρικών τραπεζών θα μειώσει τα επιτόκια.

Αναμένουμε ότι η Federal Reserve θα μειώσει το επιτόκιο πολιτικής της στο 3,5%, ενώ η Τράπεζα της Αγγλίας, η Ευρωπαϊκή Κεντρική Τράπεζα και η Τράπεζα του Καναδά θα μειώσουν επίσης τα επιτόκια πολιτικής τους σε πολύ λιγότερο περιοριστικό επίπεδο.

Η Federal Reserve πιθανότατα θα μειώσει το επιτόκιο πολιτικής της μεταξύ 50 και 75 μονάδων βάσης το 2025, με την Ευρωπαϊκή Κεντρική Τράπεζα και την Τράπεζα της Αγγλίας να αναμένεται να μειώσουν το επιτόκιο πολιτικής της κατά τουλάχιστον 100 μονάδες βάσης. Η Τράπεζα του Καναδά πιθανότατα θα μειώσει το επιτόκιο πολιτικής της κατά 150 μονάδες βάσης. Όλες αυτές οι μειώσεις θα υποστηρίξουν την ανάληψη κινδύνων και θα τροφοδοτήσουν την ανάπτυξη.

Στην Ασία, η Λαϊκή Τράπεζα της Κίνας δεν θα έχει άλλη εναλλακτική από το να μειώσει επιθετικά τα επιτόκια για να αντισταθμίσει την επιβράδυνση της ανάπτυξης κάτω από τον επίσημο στόχο του 5%. Η εγχώρια οικονομία δυσκολεύεται καθώς οι τομείς των εμπορικών και οικιστικών ακινήτων, καθώς και τα νοικοκυριά, αντιμετωπίζουν μια περίοδο απομόχλευσης και καθώς η καταναλωτική ζήτηση μειώνεται.

Η Ιαπωνία είναι η μόνη μεγάλη κεντρική τράπεζα που δεν θα χαλαρώσει καθώς κινείται προσεκτικά για να αυξήσει τα επιτόκια πολιτικής της.

Στην Αυστραλία, αναμένουμε ότι το τερματικό επιτόκιο θα διαμορφωθεί στο 3,35% μέχρι το τέλος του 2025, με μείωση κατά τέταρτο της μονάδας σε κάθε τρίμηνο. Εάν η Αποθεματική Τράπεζα της Αυστραλίας καθυστερήσει την έναρξη του κύκλου χαλάρωσής της, αναμένουμε μείωση κατά μισή μονάδα στα μέσα του έτους, ακολουθούμενη από περικοπές τριμήνου το τρίτο και τέταρτο τρίμηνο του 2025.

Ισχυρότερο δολάριο

Η ανατίμηση του δολαρίου ΗΠΑ θεωρείται μία από τις σημαντικότερες οικονομικές αφηγήσεις το 2025, καθώς οι παγκόσμιοι επενδυτές επιδιώκουν να επωφεληθούν από τις αυξανόμενες αποδόσεις των επενδύσεων εντός της αμερικανικής οικονομίας.

Ο πραγματικός σταθμισμένος δείκτης δολαρίου δείχνει το δολάριο να βρίσκεται στο 117,2 στα τέλη Νοεμβρίου – ένα υψηλό πολλών δεκαετιών.

Αυτή η αύξηση τροφοδοτεί ήδη προστατευτικά μέτρα εντός της αμερικανικής οικονομίας, γεγονός που συνεπάγεται χρόνια προσαρμογής για τους μεγάλους αμερικανικούς εμπορικούς εταίρους και τις αναδυόμενες αγορές που συνδέονται με τα νομίσματά τους στο αμερικανικό νόμισμα ή χρησιμοποιούν προσεκτικά διαχειριζόμενες διακυμάνσεις.

Αυτή η δυναμική αναμφίβολα θα οδηγήσει σε εκκλήσεις για διαχειριζόμενη υποτίμηση του δολαρίου. Αλλά σε αντίθεση με τη δεκαετία του 1980, όταν ήταν δυνατή μια υποτίμηση, είναι μια δύσκολη πρόταση σήμερα.

Καταρχάς, υπάρχει ένα νέο, πολυπολικό παγκόσμιο πολιτικό πλαίσιο που πρέπει να αντιμετωπιστεί, καθώς και μια Federal Reserve που στοχεύει τον πληθωρισμό και όχι τη συναλλαγματική ισοτιμία.

Επιπλέον, ένα ασθενέστερο δολάριο θα απαιτούσε αξιοσημείωτη δημοσιονομική εξυγίανση στις Ηνωμένες Πολιτείες. Όλοι αυτοί οι παράγοντες καθιστούν μια υποτίμηση του δολαρίου εξαιρετικά απίθανη.

Ο πραγματικός σταθμισμένος ως προς το εμπόριο δείκτης δολαρίου κορυφώθηκε στο 131,5 τον Μάρτιο του 1985, κάτι που μεταφράστηκε σε χρόνια προστατευτικών εμπορικών πολιτικών και αποτυχημένων προσπαθειών διαχείρισης των διμερών αποτιμήσεων νομισμάτων.

Σε περίπτωση που το δολάριο υπερβεί τις λογικές αποτιμήσεις, οι παγκόσμιοι επενδυτές και οι διευθυντές επιχειρήσεων με έκθεση στην πλούσια αμερικανική αγορά θα πρέπει να προετοιμαστούν για περαιτέρω προστατευτικά μέτρα.

Οποιαδήποτε προσπάθεια μείωσης της αξίας του δολαρίου θα απαιτούσε από όσους έχουν τέτοια έκθεση να εμπλακούν σε σημαντικές στρατηγικές αντιστάθμισης κινδύνου.

Εμπόριο και δασμοί: Κίνδυνος τα επόμενα χρόνια

Ένας γύρος υψηλότερων δασμών από τις ΗΠΑ θα απαιτούσε από τους εμπορικούς εταίρους της Αμερικής, ιδιαίτερα την Κίνα, να κάνουν σημαντικές προσαρμογές.

Αναμένουμε ότι η κυβέρνηση Τραμπ θα επιβάλει επιπλέον δασμούς 10% έως 60% σε επιλεγμένα κινεζικά προϊόντα που εισάγονται στις ΗΠΑ στις αρχές του 2025.

Αναμένουμε δασμούς 10% έως 20% στις μεταφορτώσεις από την Κίνα μέσω του Βιετνάμ και της Μαλαισίας, επιπλέον των εισαγωγικών φόρων που επιβάλλονται στις εξαγωγές προς τις ΗΠΑ εκτός Κίνας.

Η Κίνα σίγουρα θα απαντούσε με μια υποτίμηση του κινεζικού γουάν σε ένα εύρος μεταξύ 10% και 15% για να κάνει τις εξαγωγές της λιγότερο ακριβές, όπως ακριβώς έκανε κατά την εμπορική αψιμαχία 2018–2020.

Ο αντίκτυπος στην Κίνα θα ήταν δύσκολο να αγνοηθεί. Αναμένουμε ότι ένας τέτοιος εμπορικός πόλεμος θα φέρει μείωση 0,6% στην ανάπτυξη εντός της Κίνας, πέφτοντας σε περίπου 4%, που είναι πολύ κάτω από τον επίσημο στόχο ανάπτυξης 5% του Πεκίνου.

Ανάγνωση περισσότερες πληροφορίες για την παγκόσμια οικονομία και τη μεσαία αγορά από την παγκόσμια ομάδα οικονομολόγων της RSM

Αυτό βασίζεται στην υποτίμηση του νομίσματός της από την Κίνα, όπως έκανε το 2018−2020, όταν το γουάν υποτιμήθηκε κατά πάνω από 14% καθώς οι ΗΠΑ αύξησαν τους φόρους εισαγωγής σε επιλεγμένα αγαθά.

Εάν μια δεύτερη εμπορική αψιμαχία μετατραπεί σε ξεκάθαρο εμπορικό πόλεμο, θα πρέπει να μειώσουμε τους παγκόσμιους και κινεζικούς μας στόχους ανάπτυξης.

Στην Ευρώπη, αναμένουμε ότι τόσο οι έμμεσες όσο και οι άμεσες επιπτώσεις σε τυχόν δασμούς που επιβάλλουν οι ΗΠΑ στην ευρωζώνη θα οδηγήσουν σε απώλεια της ανάπτυξης κατά μισό τοις εκατό.

Εάν οι εμπορικές εντάσεις μεταξύ ΗΠΑ και Ευρώπης πλησιάσουν τα επίπεδα 2018–2020, οι κίνδυνοι ύφεσης στην Ευρωπαϊκή Ένωση θα τεθούν στο επίκεντρο και οι προοπτικές ανάπτυξης των ΗΠΑ θα πρέπει να αναθεωρηθούν προς τα κάτω κατά περίπου 0,2 ποσοστιαία μονάδα.

Ωστόσο, ο κίνδυνος για τις αναδυόμενες οικονομίες είναι πιο αβέβαιος. Πιστεύουμε ότι ο μεγαλύτερος κίνδυνος είναι για εκείνες τις αναδυόμενες οικονομίες με έκθεση στην Κίνα, τη Ρωσία και τη Γερμανία, οι οποίες είναι πιθανό να αντιμετωπίσουν μεγαλύτερα οικονομικά προβλήματα λόγω των δικών τους εσωτερικών συνθηκών.

Τα νομίσματα των αναδυόμενων αγορών που είναι συνδεδεμένα με το δολάριο και αντιμετωπίζουν υψηλά επίπεδα χρέους θα μπορούσαν να υποστούν αυξημένο άγχος καθώς η Ουάσιγκτον προσπαθεί να προσαρμόσει τους όρους εμπορίου.

Τιμές εμπορευμάτων και πετρελαίου

Μία από τις πιο ενδιαφέρουσες πτυχές του επόμενου έτους θα είναι ο αντίκτυπος των εμπορευμάτων και των τιμών του πετρελαίου στο δολάριο.

Οι τιμές του πετρελαίου θα πρέπει να παραμείνουν στα επίπεδα ή κάτω από τα επίπεδα του τέλους Νοεμβρίου, καθώς η αυξανόμενη παγκόσμια παραγωγή φέρνει στην αγορά ένα επιπλέον εκατομμύριο βαρέλια την ημέρα.

Εάν το δολάριο συνεχίσει να αυξάνεται, αυτή η άνοδος θα είχε το αντίθετο αποτέλεσμα στις οικονομίες που εισάγουν πετρέλαιο, όπως η Κίνα, η Ιαπωνία και η Ινδία, που διευθετούν τις συναλλαγές τους σε δολάριο, ωθώντας τον πληθωρισμό.

Η πτώση της ζήτησης από την Κίνα είναι βέβαιο ότι θα είναι η κύρια πηγή στην άλλη πλευρά της εξίσωσης τόσο για το πετρέλαιο όσο και για τα εμπορεύματα.

Από τις 25 Οκτωβρίου έως τα τέλη Νοεμβρίου, ο δείκτης τιμών εμπορευμάτων του Bloomberg είχε υποχωρήσει 1,22%.

Από την κυκλική αιχμή του Ιουνίου 2022, είχε υποχωρήσει 27,8%.

Ενώ η ανάπτυξη στην Ινδία θα φτάσει το 6% έως 7%, η ανάπτυξη 3,5% έως 4,5% στην Κίνα απλώς δεν ευθυγραμμίζεται με την προπανδημική ανάπτυξη. Η εποχή του χρέους και της απομόχλευσης που έχει πλέον παγιδευτεί

Η Κίνα θα συνεχίσει να λειτουργεί ως τροχοπέδη στις εξαγωγές εμπορευμάτων.

Το takeaway

Η παγκόσμια ανάπτυξη θα επεκταθεί με σταθερό αν δεν είναι θεαματικό ρυθμό 2,5% το 2025, σύμφωνα με τις προβλέψεις μας, λόγω της ισχύος στην Ινδία, τις αναδυόμενες οικονομίες της αγοράς και τις Ηνωμένες Πολιτείες.

Οι παγκόσμιες αγορές εργασίας θα συνεχίσουν να επανεξισορροπούνται και ο πληθωρισμός θα συνεχίσει να σταθεροποιείται καθώς οι τιμές των αγαθών θα μειώνονται. Οι νομισματικές αρχές θα παράσχουν επίσης παγκόσμια οικονομική στήριξη μέσω λιγότερο περιοριστικών επιτοκίων, τα οποία αναμένεται να στηρίξουν μεγαλύτερη διάθεση ανάληψης ρίσκου και επενδύσεις πάγιων επιχειρήσεων το επόμενο έτος.

Ο πρωταρχικός κίνδυνος για τις παγκόσμιες προοπτικές περιλαμβάνει έναν συγκρατημένα βραδύτερο ρυθμό ανάπτυξης εάν οι εμπορικές εντάσεις μεταξύ των ΗΠΑ και των μεγάλων εμπορικών εταίρων τους κλιμακωθούν σημαντικά.

Δεύτερον, ο ρόλος και η θέση της Κίνας ως κύριας πηγής ανάπτυξης θα εξελιχθεί καθώς το Πεκίνο αποφασίζει πώς να διαχειριστεί την περίοδο χρέους και απομόχλευσης που ακολουθεί.

Θα χρειαστεί νομισματική και δημοσιονομική δύναμη πυρός για να προχωρήσουμε πέρα από τις πολιτικές σταθεροποίησης για να στηρίξουμε τις συνθήκες ανάπτυξης κοντά στους στόχους ανάπτυξης 5% της Κίνας και να αντισταθμίσουμε τους δασμούς που έρχονται από την Ουάσιγκτον.

Εάν η Κίνα αποφύγει τη συνεχή δράση για την αντιμετώπιση της πηγής της αδύναμης κατανάλωσης των νοικοκυριών της και συνεχίσει να ακολουθεί μερκαντιλιστικές πολιτικές, οι εντάσεις της οικονομικής πολιτικής θα μπορούσαν να επεκταθούν στην πολιτική σφαίρα, οδηγώντας σε περαιτέρω διαταραχές στο παγκόσμιο εμπορικό και χρηματοπιστωτικό πλαίσιο.

Global economic outlook for 2025: Modest growth amid trade tensions